-

杨洋代言月影家居,引领装饰照明新潮流!

-

众邦银行:以定制化金融服务,助力现代乡村产业体系构建

-

用户为本、科技赋能,金腾科技背靠两巨头横空出世

-

中国人保寿险推出“清凉一夏 服务到家”客户服务活动

-

《深圳市房地产中介机构健康指数》发布,美联物业蝉联二季度冠军

-

《中国云产业发展指数》发布:云产业是地区数字经济发展的重要驱动引擎

-

浙商大佬沈国军财富秘密

-

智联招聘“招测培”一体化,助力外贸企业广纳人才

-

满足新生代消费需求 桔多多助力打造品质生活

-

如何践行社会责任?小糊涂仙酒业这样回答

-

谭昌杰的“固收+”攻防战:始于安全边际,忠于绝对收益

-

深度|通付盾关于数字安全技术与信息安全保护的理念、技术研究与创新实践

-

国内首创牡蛎机收平台“小麦式”收割将采收率提至99% 该系统生产效率提高10倍

-

含硅纳米线芯片能无创诊断胎盘疾病 相关研究发表在《自然·通讯》杂志

-

世界首颗商业可重编程卫星发射 开创了更加灵活的通信新时代

-

高分辨率大气模拟有助预报夏季强降水和洪涝 研究成果已发表在《地球物理研究杂志:大气》

-

PVDF概念股走弱 港股市场东岳集团跌6.66%

-

名家汇(300506.SZ)跌5.4% 最新总市值48.2亿

-

慕尚集团控股(1817.HK)续涨5.6% 最新总市值67.93亿港元

-

生物育种板块异动拉升 登海种业、神农科技等跟涨

-

新特能源(1799.HK)午后复牌涨超2% 最新市值235亿港元

-

大和:首予小鹏汽车(9868.HK)买入评级 预计2021年软件收入为人民币4.9亿元

-

Hi5嗨福三店开业迎福利,惊喜好礼享不停

-

凤鸣研析:债市策略展望——守住繁华

-

腾讯被骂管的宽?推出未成年保护新举措,再也不见小学生

-

找钢网深耕“一全七快” B2B交易平台提升行业效率

-

找钢网2021年度华东区域合作伙伴大会在昌举行

-

高盛:维持渣打(2888.HK)买入评级 将推出2024年每股盈利预测10.15港元

-

大和:升理文造纸(2314.HK)目标价至7港元 纯利预测上调12至19%

-

大和:电能实业(0006.HK)上半年纯利低于预期 上调中期每股派息至0.78港元

-

野村:维持长江基建(1038.HK)买入评级,来自营运的现金流为43.6亿港元

-

和谐汽车(3836.HK)获大手入资 知名国有机构投资者入场

-

快手-W(1024.HK)跌近9%创上市新低 市值跌破4000亿港元

-

港股上午盘三大指数集体收跌,恒指跌0.2%报26374点

-

瑞信:维持长建(1038.HK)跑赢大市评级 最新市值1252亿港元

-

高盛:维持友邦(1299.HK)买入评级 最新市值11171亿港元

-

两市主要指数涨跌不一,沪指午间收盘微涨

-

深圳燃气(601139.SH)连续3日涨停 总市值275.8亿元

-

皇后白金级珍珠膏:无限回购的经典,真正的“多能型”养肤

-

瑞银:首予中骏商管(0606.HK)买入评级 估值较其他针对商场物管的同业为低

-

港A医美股集体走弱 港股复锐医疗科技跌超11%领跌

-

久立特材(002318.SZ)涨停创3个月新高 总市值达128亿元

-

摩通:上调汇控(0005.HK)评级至“增持” 最新市值8943亿港元

-

中国北京同仁堂:传承不泥古 创新不离宗

-

光伏业进入“黄金发展期” 创电宝再迎机遇

-

北汽极狐重新定义智慧出行新车实力惹眼

-

妙飞0蔗糖奶酪棒成为行业新“黑马”,主打0添加蔗糖更健康

-

芯片股走强 华虹半导体涨4.57%

-

乐城全球特药险,上市3天,总参保人数已破10万!

-

鄂尔多斯(600295.SH)逆势涨超5% 总市值345亿元

-

保利地产(600048.SH)获实控人高管增持 华夏幸福和绿地控股涨超2%

-

理文造纸(2314.HK)2日升幅近15% 总市值达280亿港元

-

中国能源建设(3996.HK)涨近7% 总市值282亿港元

-

复星医药AH股高开兼创历史新高 最新市值2056亿港元

-

华铁股份(000976.SZ)大幅高开8.61% 总市值105亿元

-

“拼一族”逐渐走入大众视野,让拼玩更好玩!

-

两市主要指数开盘下跌 白酒股开盘大跌

-

白酒股全线低开 口子窖、洋河股份等低开逾3%

-

富祥药业(300497.SZ)高开近4% 总市值63亿元

-

恒指低开0.14% 药品股表现强势

-

港股教育股普跌 新东方在线跌超3%

-

和谐汽车(3836.HK)高开近6% 总市值63亿港元

-

361度(1361.HK)高开近4% 总市值74亿港元

-

九十三度老白茶 | 喝茶专治三伏天里各种“不服”

-

开拓“流程再造”新空间 | 数字认证赋能中电文思海辉数字化变革

-

蜜雪冰城再次出圈,网友喊话:你挺河南,我们挺你

-

中数智汇精准发力 剑指千亿征信市场

-

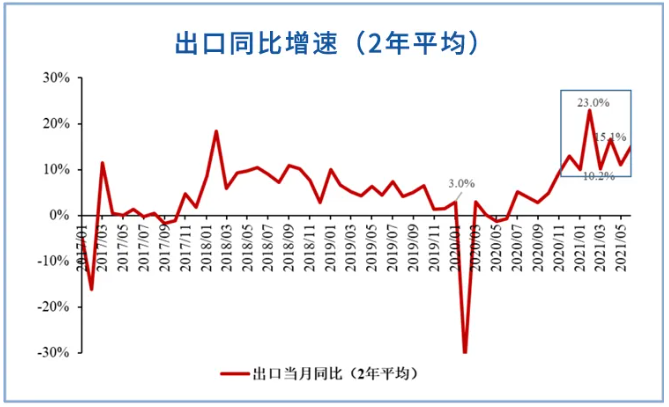

提升保供能力完善调控机制 调控的重点在于缓解供需矛盾

-

服务业PMI大幅反弹 中国整体经济活动扩张加速

-

三部门:鼓励家电生产企业开展回收目标责任制行动 促进家电更新消费

-

明年底全国将新增4000余家水利行业节水型单位 人均用水量明显下降

-

关键举措落地在即 研究制定个人养老金制度配套政策

-

波音“星际客机”二次试飞再次推迟 以便进一步检查和测试

-

“新通用名”≠创新药,医保目录调整将如何抉择?

-

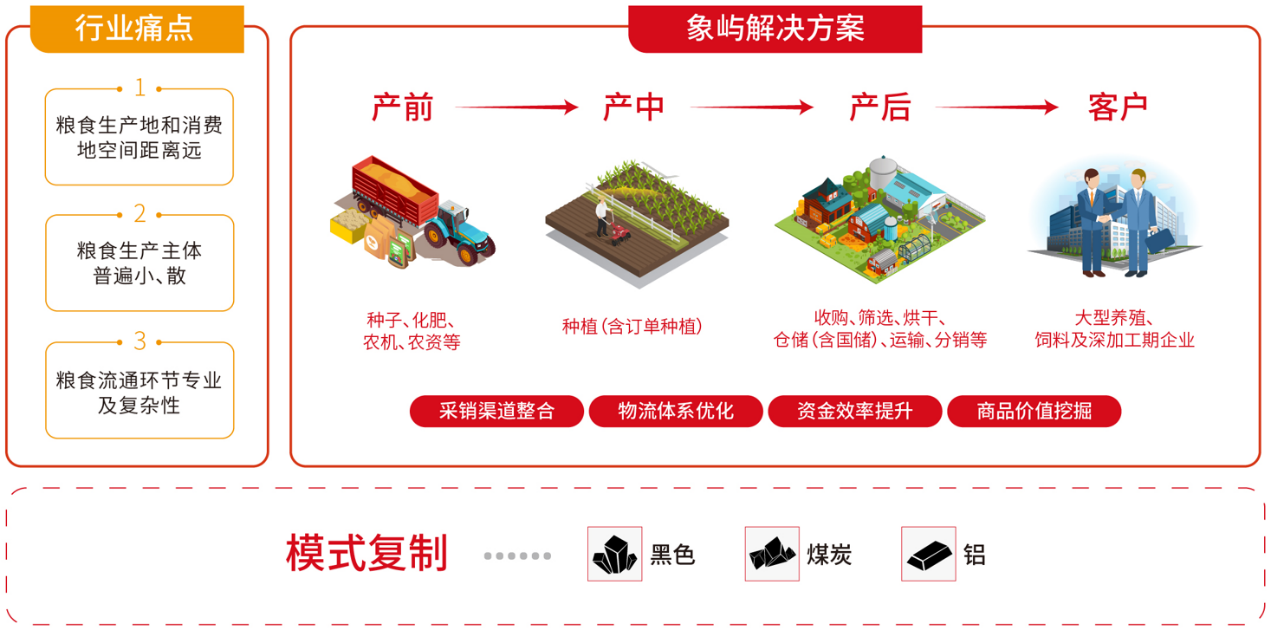

新能源供应链增长近200%,厦门象屿正开启全新利润增长极

-

敬佩!华鑫投贵金属如何以客为尊而广受好评

-

电商扶贫助农 欢聚集团举办电商特训班

-

象屿农产净利润同比增长246% 厦门象屿携手阿里打造农业产业级数字化平台

-

厦门象屿:2021年中报净利润同比大增71%,提质增效迎来突破性拐点

-

问道食品助力抗“疫”,100万份口罩免费送

-

超人气韩国饮品品牌LINGTEA泠喝口服输液型运动饮料登上TVCF

-

建设粤港澳大湾区特种高分子材料基地 沃特股份孕育最优材料解决方案

-

中怡康:激光电视将迎爆发期,促进新一轮产品结构升级

-

反恐怖融资,你我有责

-

“嗅觉经济”出尽风头背后,天猫国际全球开眼日做了什么?

-

越来越多人都在喝这款韩综经常出现的LINGTEA泠喝口服输液型饮料

-

动视暴雪(ATVI.US)盘前涨5% 报83.85美元

-

小狗吸尘器暑期大狂欢 88会员节多重福利等你来拿

-

《王者荣耀》推出新规:禁止小学生充值,工作日限玩一小时

-

瑞银:维持阿里巴巴(9988.HK)买入评级 最新市值42077亿港元

-

宏立城集团打造“智能花圃”,让社区生活更加智能化,打破其烂尾不实传闻!

-

中邮创业基金国晓雯:选股与择时并重 追求绝对收益

-

腾讯对防沉迷说干就干!带头推出新举措,这就是龙头企业的魄力

-

胃乐新颗粒:三十六年如一日的坚守

-

国内首台建筑构件装配机器人下线 用于广州地铁11号线赤沙车辆段的建设

-

新型石墨烯重防腐涂料 以耐久防腐和少维护为目标

-

质优价廉固态电解质问世 相关成果发表在《自然·通讯》上

-

“掺”出有机室温磷光材料 相关成果发表在《德国应用化学》上

-

年产3000吨有望实现国产自主化 国产尼龙弹性体实现进口替代

-

免费送种子送技术 科特派促从化花生产量登上新台阶

-

美好置业重庆美好天赋入选住建部智能建造可复制经验做法清单

-

和合期货:前7个月期货市场累计成交额336.1万亿 同比增长59.37%

-

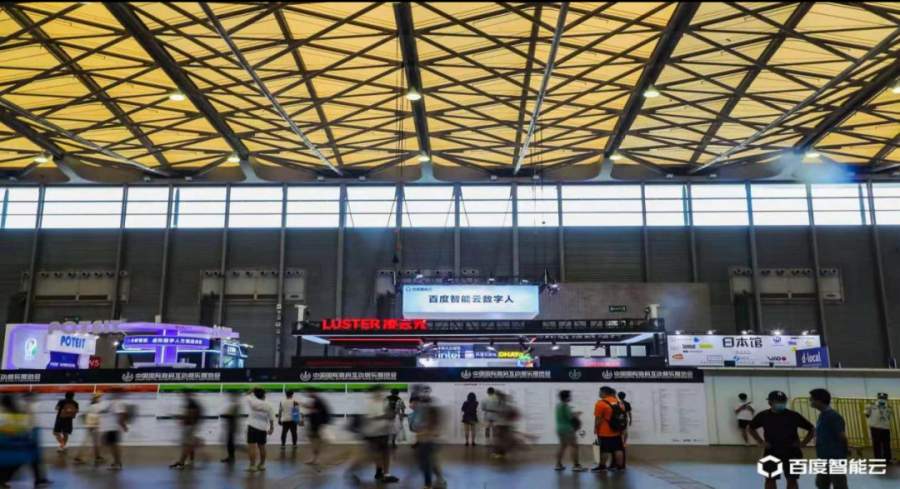

详解百度智能云数字明星运营平台:AI如何赋能虚拟IP

-

爱帝宫(0286.HK)大涨超16% 成交额放大至2.35亿港元

-

两市个股多数上涨,行业板块继续轮动

-

盛新锂能(002240.SZ)反弹逾7% 成交额为26.3亿元

-

中核钛白(002145.SZ)涨4.42% 总市值398亿元

-

美白祛斑人气口碑爆款严选:皇后牌美白祛斑膏

-

太极实业(600667.SH)涨超6% 总市值超200亿元

-

中兴通讯(0763.HK)创约5个月新高 总市值1464亿港元

-

兴发集团(600141.SH)大涨超8% 总市值291.8亿元

-

百亚股份(003006.SZ)续涨6.5% 最新总市值107.6亿

-

优然牧业(9858.HK)涨5.51% 总市值189亿港元

-

煤炭股大涨 港股市场中煤能源涨近5%

-

丰山集团(603810.SH)跌超5%创16个月新低 总市值22.4亿元

-

光伏股午后涨幅进一步扩大,板块指数涨超5%

-

大地熊(688077.SH)涨超12% 最新市值44亿元

-

万门教育打造职业路径课程 助力职场新人

-

《喜欢你我说了算》广播剧收官!懒人畅听迈入长音频赛道新阶段

-

永兴材料(002756.SZ)涨超4% 最新总市值377.2亿

-

迈瑞医疗(300760.SZ)一度跌近9% 市值4534亿元

-

芒果超媒(300413.SZ)跌超5% 总市值940亿元

-

远大住工(2163.HK)涨超4% 最新市值69亿港元

-

苹果概念股走强 港股市场高伟电子涨8%领涨

-

理文造纸(2314.HK)直线拉升涨超7% 暂成交3503万港元

-

Airwallex空中云汇助推跨境收款平台创新赋能

-

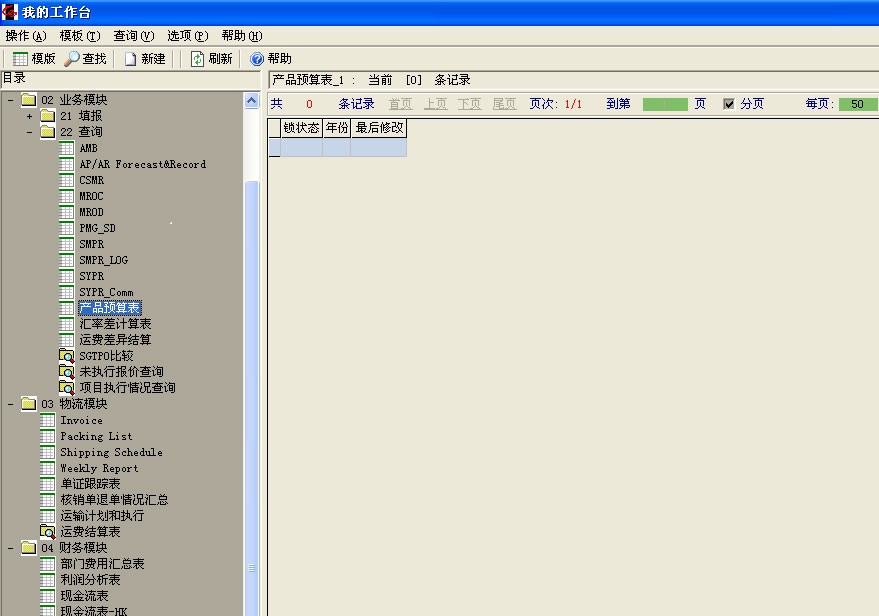

用勤哲Excel服务器做化工企业信息化管理系统

-

嗨体熊猫针,凭什么被誉为更珍贵的针?

-

好莱坞中国剧院重磅发布:马小秋“命之源”纳米微粒水

-

云天下:在线教育企业需持续创新、努力精进

-

2021Cj展会在上海举办,拉美支付EBANX以黑马之姿华美亮相

-

共筑“红色金融生态圈” 五牛控股产融结合助力青岛经济高质量发展

-

微录创始人:我们不用推荐算法

-

中手游入选2021—2022年度国家文化出口重点企业 《新射雕群侠传》入选重点项目名单

-

备战旺季,“涨”声一片,资金压力大怎么办?

-

广汇集团五进世界500强荣耀之路

-

游泳教练宋作文:夏季学习游泳切记到专业正规机构学习

-

路畅科技(002813.SZ)跌逾4% 最新市值30亿元

-

厦门钨业(600549.SH)涨停 最新总市值436.74亿

-

钢铁板块冲高 广大特材涨超5%

-

百济神州(6160.HK)续升4%收复此前跌幅 总市值2456亿港元

-

光伏股拉升 板块指数一度涨超4%

-

华润电力(0836.HK)7日连涨超30% 总市值超720亿港元

-

建信基金邵卓:下半年成长风格占优 看好制造业、新能源车等赛道

-

纸业股全线上涨 晨鸣纸业、理文造纸涨超3%

-

安踏(2020.HK)逼近200关口创历史新高 港股体育股全线上涨

-

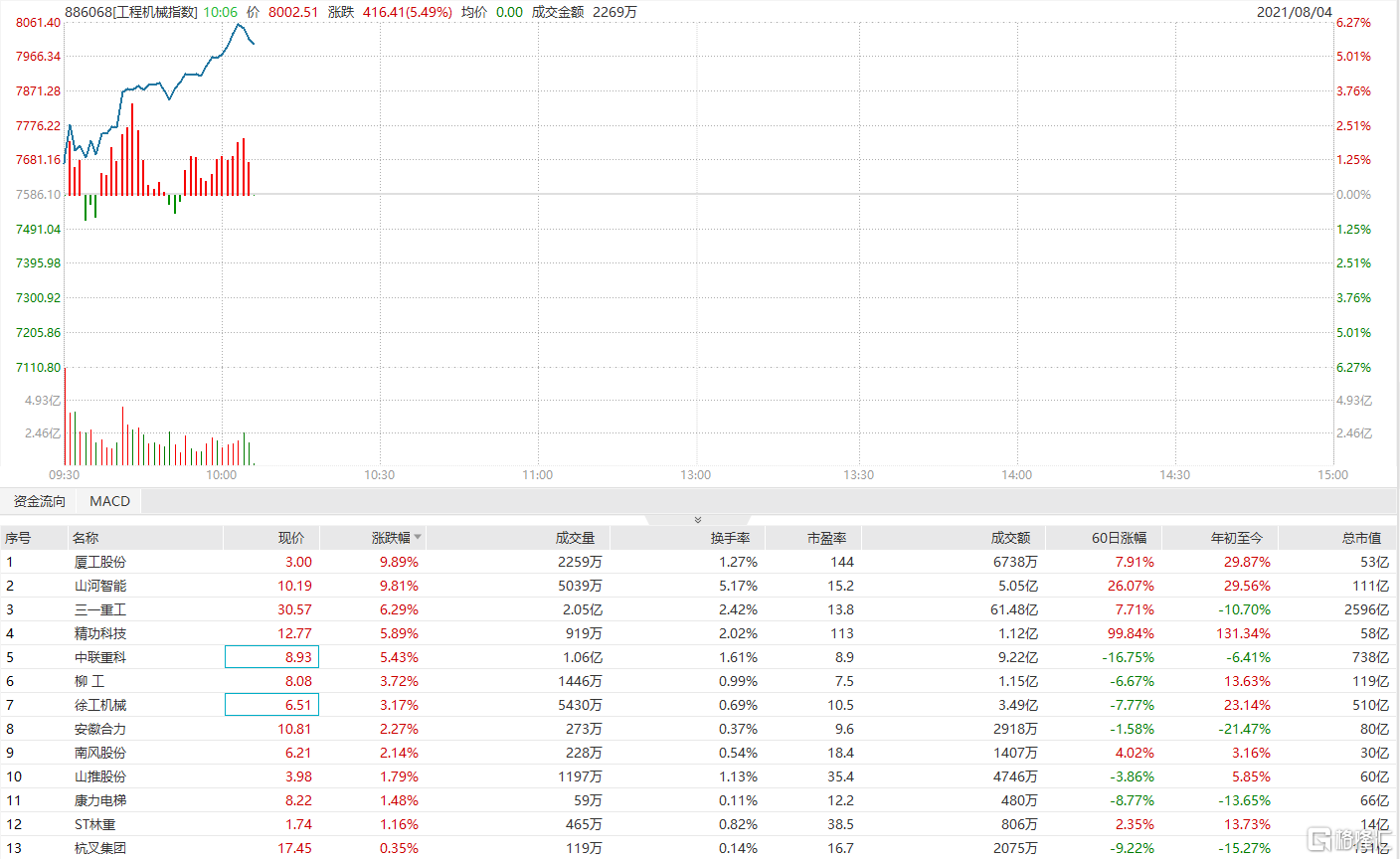

工程机械板块持续拉升 山河智能逼近涨停

-

稀土永磁板块拉升走强 大地熊、厦门钨业涨超7%

-

绩优基金经理饶晓鹏再出新产品 华安聚弘精选8月9日发行

-

赢马:刚毕业的大学生如何提升财商?

-

金领冠睿护用心做好品质奶粉

-

乘势而上!2021年中国财富管理行业7大投资趋势利好!

-

中国重汽(3808.HK)续涨逾4% 最新总市值459.98亿港元

-

九十三度老白茶 | 三伏天里喝白茶的神招!全部告诉你

-

明源云(0909.HK)涨超7% 总市值618亿港元

-

港A两市汽车股普涨 东风集团股份涨超2%

-

汽车整车板块走高 海马汽车涨近9%

-

一嗨租车代言人王凯TVC广告 倾情推荐自驾

-

高新兴(300098.SZ)跌4% 总市值80亿元

-

老板电器(002508.SZ)触及涨停 市值438亿元

-

A股体育板块开盘大涨 探路者、雷曼光电涨超10%

-

蜜雪冰城全国多仓联动调运物资 驰援家乡河南抗洪救灾

-

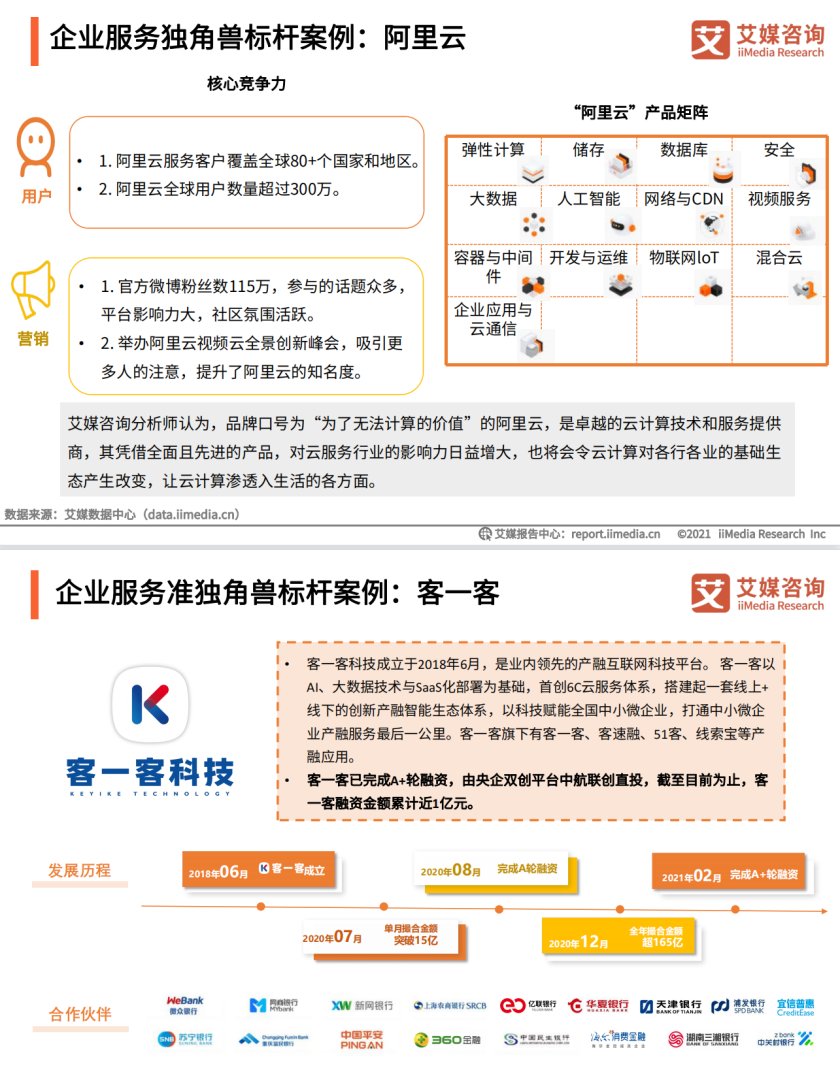

“准独角兽”客一客:技术创新与百城战略共促产融生态建设

-

强强联合!广联达&海康威视联合实验室在上海揭牌,并发布联名解决方案!

-

文旅部:严控景区游客接待上限 强化文化和旅游行业室内场所防控措施

-

配套政策加速落地 中央频提住房保障

-

上半年服务进出口同比增长6.7% 服务进出口总额23774.4亿元

-

持续优化营商环境 经济运行稳中加固、稳中向好

-

央地合力织密“专精特新”中小企业资金保障网 进一步拓展直接融资渠道

-

花点时间为女性创业提供帮扶 助力“她经济”发展

-

品钛CEO 李惠科博士荣获《亚洲银行家》“2021年度创新领导力成就奖”

-

十年高光表现,郎牌特曲重磅推出周年纪念酒,品质与价值兼具

-

妙飞0蔗糖奶酪棒,是不添加糖吗?我们发现…

-

未来有合思,更由合思!中国企业财智峰会暨合思用户大会圆满成功!

-

峰米科技吴希亮:激光电视在百吋以上大屏显示中性价比最优

-

亚马逊Amazon Live和新蛋Newegg Discovery双双进军跨境电商直播

-

CFS财经峰会十年特别活动举行 致敬时代奋进者

-

金沙酒业之声:感恩同行,合聚成金!

-

维力医疗提前进场吸入式微量雾化器,“中国制造”疫苗新市场

-

大和:重申港华燃气(1083.HK)买入评级 净利润仅同比增长10.1%至2.566亿元

-

默默717无纹节品牌日狂欢|默默化妆品

-

云脑速记365带你破局,1招帮你扭转盈亏

-

张新海主任:为聋友的一生做自己的贡献

-

官宣!深信服与信雅达正式达成战略合作

-

逆行而上 中国燃气全力以赴抗疫保供

-

“世界冠军+央视boys+95后带货一姐”顶流组合带货 好多国货品牌火了!

-

6个月销售破百万瓶,10家大商助力,容大酱酒剑指酱酒“四大品牌”?

-

大阳智投:龙头9天涨151%!储能板块遭机构大抢货!

-

首座铁路装卸自动化码头在武汉开港 长江中上游第一个智慧集装箱码头

-

两种量子密钥分发融合可用性首次获现网验证 相关研究成果发表在《光学通讯》上

-

检测样本氦-3含量 人类对月球核能元素认识有限

-

海能达王可:公专融合正规模化落地,为行业用户创造全新价值

-

亚轨道飞行器完成载人飞行 实现航班化运输能力

-

小学生又难了!腾讯上线“零点巡航”,彻底放弃小学生

-

太阳系外的“月亮”或诞生在这个“盘”里 系外卫星或许很普遍

-

云南龙陵首次发现大理铠兰 属于龙陵县新记录物种

-

中国价格协会债权债务价格委员会成立大会

-

天亿马连续四届亮相北京政法成果展

-

聚焦情绪健康,泛乐莱“好心情守护计划”助力国民心身健康升级

-

泡杯竹叶青茶,享受惬意的时光

点击加载更多新闻