公开资料显示,友邦保险控股有限公司(01299.HK,下称:友邦保险)多年来深耕亚太地区,表现一直不错。然而,继去年香港新单业务出现下滑之后,2020年一季度因受疫情影响,亚太市场业绩继续下滑。 据其财务报告(见图1),在疫情冲击下,集团第一季度新业务价值、新业务价值利润率、年化新保费纷纷下跌。

具体来看,一季度友邦保险新业务价值同比下跌27%(按固定汇率基准列示,下同),新业务价值利润率下跌6.9%,年化新保费同比下滑18%。

业绩报告中还特别指出,友邦集团內地3月份的新业务价值强劲复苏,总加权保费收入同比上涨8%。

公开资料显示,友邦保险成立于1919年,目前是最大的泛亚地区独立上市人寿保险集团,覆盖亚太区内18个市场。截至2019年12月31日,集团总资产为2,840亿美元。

据财报显示,近年来,虽然友邦保险在内地发展区域受限,但内地业务增速超过香港:香港业务新单2018-2019年同比增速分别为8.18%、-11.27%,而内地2018-2019年同比增速分别为22.22%、17%。

重磅“押注”内地市场

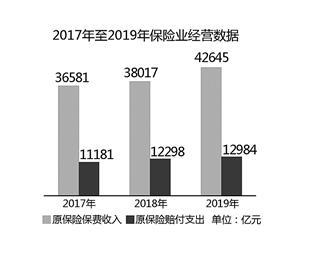

根据《投资者网》统计,2019年数据可查的79家寿险公司保险业务收入总计2.93万亿元,同比增长13.67%,净利润总额也同比增长67.35%达2343亿元。由此可见,友邦在内地总加权保费收入同比上涨8%,称为“有所复苏”,比其自己表述的“强劲复苏”更为恰当。

根据各寿险公司年报整理的排行榜(见图2,榜单以2019年净利润列示),无论从保险业务收入,还是从净利润指标来看,友邦保险都面临着内地强劲对手的挤压。

以保险业务收入来看,中国人寿仍是“寿险一哥”,其次是平安人寿,也达4939.13亿元。此外,太保寿险、华夏保险、太平人寿、新华保险及泰康人寿去年的保险业务收入均超千亿元;从2019年净利润指标来看,平安人寿排名行业首位,而中国人寿排名第二。太保寿险、泰康人寿、新华保险及太平人寿等4家险企的净利润超100亿元。

相比来看,2019年友邦保险的净利润排在第7,保险业务收入在前10名中排名垫底。

业内人士认为,快速增长的中国市场已经成为外资机构全球布局中必争的战略高地,中国积极推进的金融开放政策,为更多外资机构进入中国市场提供了契机,实际上,从今年1月1日起,合资寿险公司的外资比例可以达到100%,在被内地龙头险企“碾压”的同时,也有合资寿险在部署取得控股权:

汇丰保险(亚洲)5月4日宣布,将收购国民信托所持有的汇丰人寿50%股权,汇丰人寿将成为其在内地的全资控股子公司。值得注意的是,2020年一季度数据显示,汇丰人寿香港业务市场份额仅少于友邦保险1个点。此外,据了解,安联保险集团(欧洲最大的保险公司)在中国设立的全资子公司安联控股,在去年底,实现51%股权控股中德安联人寿之后,亦有进一步扩大股权的计划。

可见,快速增长的保险市场以及中国金融业开放提速,使得中国市场成为以友邦保险等外资险企积极布局的核心区域。

重金“挖角”抢人大战升级

为角逐内地保险市场,友邦保险把“抢人”的重要性排在了第一位。实际上,公司争夺人才的历史久远,经验丰富。

1992年,友邦进驻上海,发明代理人营销,引发保险“人海战”。

作为第一家把个人营销体制引入中国的寿险公司,友邦保险开启了中国保险营销的新时代。依靠代理人优势,自1992年进驻上海,仅用了三年就实现了盈利,友邦突破了保险行业5-7年的盈利周期的规律。引发内地险企对代理人制度趋之若鹜,纷纷组建自己的代理人,由此迎来代理人模式的爆发期。

2010年,香港上市后,友邦保险瞄准保险“小白”定向培训,抢职场精英。

据业内人士回忆,友邦保险招募的精英必须是行业“小白”。简单的说,就是各行各业的精英,但必须是没做过保险的“小白”,对此业内人士说法不一,有人认为是为了保持代理人队伍的专业性,不受外界的“污染”,也有人认为此举本质上是把代理人当客户,和其他公司“割韭菜”的行为并无任何区别。

2019年底,友邦保险“以2.5亿“转会费”挖角平安大将李源祥“的新闻震惊保险乃至金融圈,被视为友邦加速推进中国内地业务的信号,至此,友邦保险将人才战的焦点挪到了重量级高管。6月1日,友邦保险宣布,李源祥正式接任友邦保险集团首席执行官兼总裁,并成为公司董事会成员。

李源祥,剑桥大学财政金融硕士,先后在新加坡金融管理局、英国保诚集团担任多个高管职位,还曾担任中信保诚人寿总经理,并在平安工作16年,时任平安联席CEO、首席保险业务执行官,被业界公认为友邦保险专注内地市场的不二人选。这一消息似乎提振了股市信心,友邦保险股价连升两日。

然而,看完热闹,惊呼完高薪,也有行业人士认为,保险行业一直以来都是铁打的营盘流水的兵,业务员流动性较大,高管更换也比较频繁,中国保险业已从五大上市险企独大发展到现在众多险企齐放的竞争格局。

抢占人才固然能先声夺人,然而“一掷千金”的高薪背面,是友邦保险砸在广大消费者身上的已然“居高不下”的保费,如果不能带来产品和服务的提升,“保险姓保”可能就无从谈起。

“中端”服务“打脸”高端形象

友邦保险因其“价格贵、代理专业”,素来以“高端”自居,被称为保险中的“爱马仕”。然而,参考《2018年度保险公司服务评价结果》对人身保险公司服务的评价等级(见图3),业内人士对定位高端的友邦保险被评为BBB级颇感意外。

此外,随近些年互联网保险迅速崛起,2019年互联网人身保险规模保费同比增长55.7%,规模保费创历史新高,达1858亿元。毋庸置疑,互联网保险的发展逐渐成为线下险企不可忽视的竞争对手,这意味着,客户需求也逐步从线下转向线上,互联网保险和保险科技成为行业转型和发展的新契机,但是友邦保险的产品营销,目前还是以代理人营销占绝对比重(见图4)。

而对于友邦保险的服务,《投资者网》走访各大保险经纪公司经纪人、投保人,业内对友邦保险因管控不严出现的代理人“鸡血式”营销颇有微词。此外,友邦保险代理人“因为贵所以好,因为好所以贵”的逻辑,也饱受行业人士诟病。

日前,中国银保监会批复同意友邦保险上海分公司改建为独资人身保险公司,“分改子”(分公司改制为具有独立法人资格的子公司)完成,改建后的公司名称为“友邦人寿保险有限公司”,这有助于其在中国内地破解市场扩张难题。然而,已经崛起的内地保险市场竞争在“内外加持”之下日趋激烈,互联网工具普及下,之前在信息不对称时代友邦保险“引以为傲”的代理人优势已逐渐消逝,高薪挖角“押注”内地市场的友邦保险,能否借“分改子”势头,挽回因激烈竞争逐渐失去的优势地位,恢复往日泛亚太地区的强势增速,目前尚待观察。