7月以来市场成交持续活跃。截至7月19日收盘,A股三大指数震荡整理,沪指微幅下跌0.01%,收报3539.12点;深证成指上涨0.14%,收报14992.90点;创业板指上涨0.49%,收报3449.53点。两市成交额达到1.13万亿元,已连续13个交易日成交额超过万亿元规模。

高活跃度下,市场分化进一步加大,机构近期对于下半年风格的判断也热议不断。部分机构指出,市场前期极致分化将转为继续收敛,风格以平衡为主,结构化行情依然是常态。

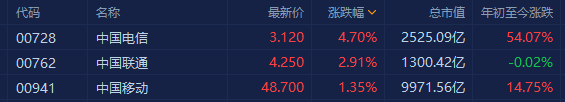

兴业证券统计显示,过去一周表现较差的是中小板指,较好的是中证500,涨1.8%;而近一个月表现较好的是创业板指,涨7.7%,表现较差的是上证50,跌3.2%。中金公司指出,受上周末央行降准影响,前期演绎较为充分的行业板块在大盘震荡下出现明显回调。

“目前来说,风险偏好的提升使得市场估值提升意愿和空间比较大。从下行的剩余流动性和上行的风险偏好来看,当前基于景气投资的逻辑下,估值分化还是会进一步加大。”华夏基金副总经理、股票投资部负责人郑煜指出,目前既符合长期,又具备短期景气度的,主要分布在两端:一部分是周期,一部分是成长。

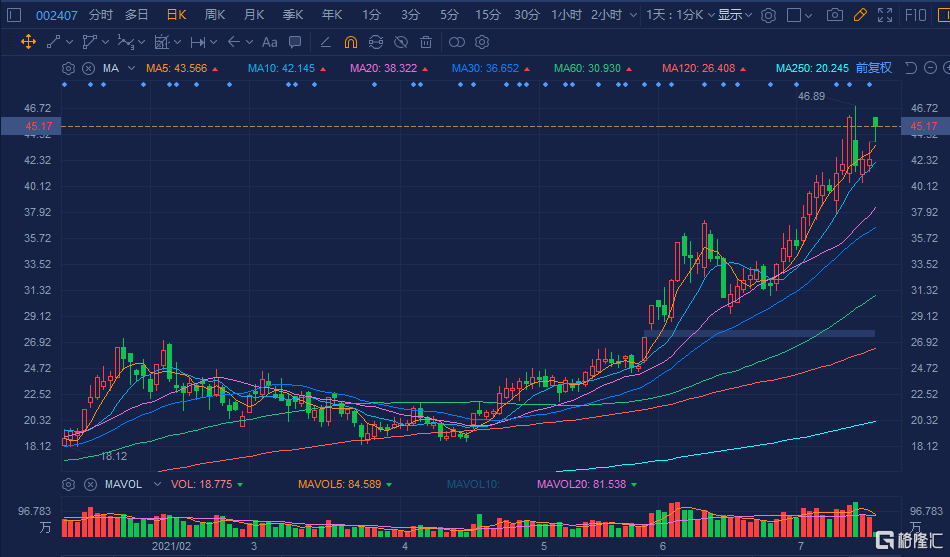

“交易结构上看,近期领涨的热门板块(新能源、半导体、能源金属)7月至今成交额占全部A股比重达到15.1%,创业板7月至今这一比例更是高达23.4%。交易热点过于集中,抱团品种越来越少,创业板指和上证50指数的动态市盈率之比已达到5年以来峰值。”中信证券首席策略分析师秦培景表示,“在短期基本面预期上修的催化下,预计基本面不差且前期表现相对弱势的板块将展开修复。”

安信证券认为,下半年A股市场整体还是震荡市,结构性容忍高估值,但并不是显著的估值扩张环境。在没有发现新的景气成长板块之前,整固期之后市场中期方向大概率依然将围绕新能源、半导体、医美、医疗等核心成长赛道进行演绎,同时在成长期高景气行业的股票选择中,进一步向中小盘延伸。摩根士丹利华鑫基金亦表示,下半年仍有结构性机会,在经济复苏大背景下,中小盘盈利修复弹性或强于大盘,成长风格或相对占优。

“综合国内外各方因素来看,3、4季度将是近年来最复杂的两个季度。在这个周期里,股市大概率走震荡行情,结构性机会将会和结构性风险并存。”石锋资产表示。淡水泉投资指出,在相对宽裕的流动性背景下,成长性和确定性强的资产有望获得溢价。与此同时,随着波动加大,市场对下行风险也将更加关注。下半年关注优化能力圈的周期成长类资产,积极挖掘新兴科技类投资机会,回避市场共识度较高的资产。

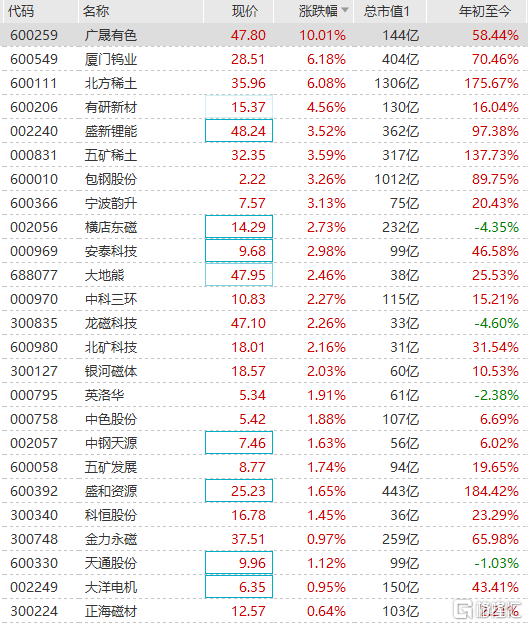

中金公司策略团队认为市场可能呈现“成长为主,兼顾周期”特征,下半年结构性估值偏高可能会加大波动,同时成长风格内部出现更加明显的分化,流动性相对宽裕可能提升市场对估值暂时的容忍度。建议投资者现阶段轻指数、重结构、偏成长。关注的三条主线:一是电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业等;二是日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域;三是结构有利或具备结构性成长特征的周期股,如有色金属(如锂等)、化工以及受益于财富及资管大发展趋势的金融龙头股。