在上市前夕,蚂蚁集团旗下用户过亿的相互宝存在招股书中新增重大风险提示。

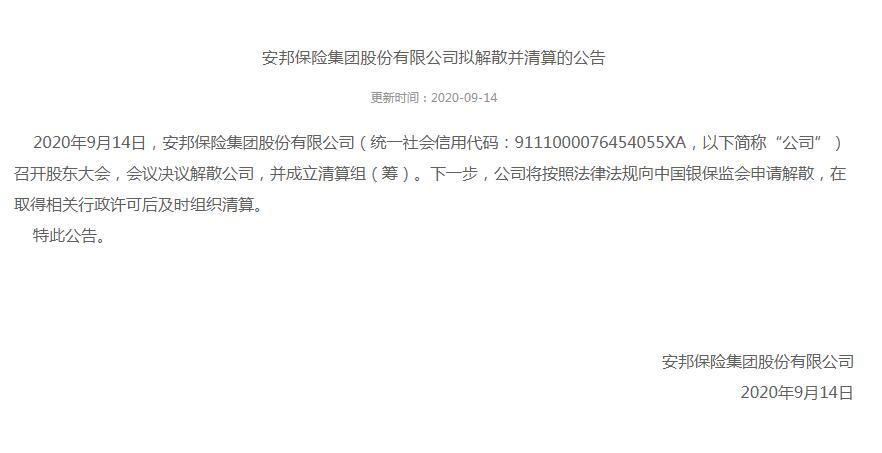

9月22日,蚂蚁集团在IPO注册稿“重大事项提示”部分新增内容显示,相互宝并非受适用法律法规监管的保险产品,公司将采取积极措施严格防范风险,并和控股股东一起依据承诺承担相应的风险兜底责任。

在注册稿招股书中,蚂蚁集团表示,考虑到相互宝并非受适用法律法规监管的、规范的保险产品,其运营主体也并非保险业持牌机构,为了确保相互宝业务平稳运作,切实保护中小股东的合法权益,公司将采取积极措施严格防范风险,并和控股股东一起依据承诺承担相应的风险兜底责任。

蚂蚁集团表示,将承诺确保相互宝合规经营,运行公开透明、不设资金池、实行实名认证;如相关政府部门出台网络互助监管规定且该等规定对相互宝的运营模式和流程提出更高监管要求,相互宝将在规定的时间内调整运营模式和流程以满足合规性要求;如因各种原因相互宝无法满足合规性要求,不适合蚂蚁集团作为上市公司继续经营,则蚂蚁集团将剥离相互宝业务。

同时,公司控股股东杭州君瀚和杭州君澳承诺:如出现相互宝停止运作、计划终止等相关情形时,将确保此前依法依规符合相互宝互助金申请资格的会员,按照互助计划取得相应互助金,届时分摊金额筹集不足的部分由杭州君瀚和杭州君澳补足;如因各种原因相互宝无法满足合规性要求,不适合蚂蚁集团作为上市公司继续经营,而蚂蚁集团决定剥离相互宝的情况下,采取各种措施自行或促使第三方承接相互宝。

此外,随着相互宝规模的增长,公司可能会在处理大量互助金申请过程中出现错误,从而损害公司的业务、声誉、财务状况或经营成果。如果无法及时准确地获得参与者的信息,公司可能无法及时发放互助金,或在尚未获得足够支持性文件前先行发放,从而损害公司的业务、声誉、财务状况或经营成果。此外,如果互助金支出增加,参与者可能拒绝支付被分配的互助金金额,相互宝需要额外的资金支持以支付互助金申请。如果参与者分摊的年费持续增加,部分参与者可能决定退出该项目,从而对相互宝的运营产生重大不利影响。

蚂蚁集团在重大事项提示中针对相互宝的补充提示,被认为是针对此前9月8日,银保监会打击非法金融活动局发布的《非法商业保险活动分析及对策建议研究》理论研究文章。

文中提到,相互宝、水滴互助等网络互助平台会员数量庞大,属于非持牌经营,涉众风险不容忽视,网络互助平台监管缺乏制度依据,处于无主管、无监管、无标准、无规范的‘四无’状态,文章还指出,要加大对借助互联网手段开展的新型非法商业保险活动的打击力度,要把网络互助平台纳入监管,尽快研究准入标准,实现持牌经营和合法经营。互助平台的部分前置收费模式平台形成沉淀资金,存在跑路风险,如果处理不当、管理不到位还可能引发社会风险。最近一段时期野蛮生长的网络互助平台,本质上具有商业保险的特征,但目前没有明确的监管主体和监管标准,处于无人监管的尴尬境地。

对此,相互宝9月8日晚间回应称,上线之初就实行实名制、无资金池、全程风控、公开透明这四大准则,确保互助社区的平稳、健康、可持续运行。相互宝期待在监管指导下,推动行业健康发展。

2018年10月16日,蚂蚁集团的“相互保”的大病互助性质保险产品在支付宝平台上线。由蚂蚁集团和信美人寿联合推出的产品,上线仅一个月就吸引了超2000万人“参保”,这支现象级的“网红”产品在引起关注的同时也引发争议。在产品运营还不到两个月时,“相互保”就因涉嫌违规被监管部门责令停止销售,信美人寿被监管约谈。

中国保险行业协会发布的《2018年互联网人身险报告》认为,“相互保”问题出在产品创新不当。该报告指出,“相互保”产品将网络互助计划伪装成相互保险,虽然短期内吸引了大量客户投保,但涉嫌存在未按规定使用经报备的条款费率、误导性宣传、信息披露不充分等问题而被监管叫停,给公众对保险的认识和理解也带来较大的不良影响。信美人寿也于2019年4月领取了银保监会开出的罚单。

但随后,2018年11月末,蚂蚁集团宣布将“相互保”升级为“相互宝”,成为由蚂蚁集团独立运营的网络互助计划,而非由保险公司信美人寿承保的保险产品。

2019年11月,在相互宝上线一周年之际,蚂蚁集团披露称,其用户数已达1亿人。而根据其官方披露的数据,截至2020年9月9日,相互宝用户达到1.07亿人。