中央金融工作会议把科技金融放在“五篇大文章”的首要位置。党的二十届三中全会通过的《中共中央关于进一步全面深化改革、推进中国式现代化的决定》,再次强调积极发展科技金融。做好科技金融大文章,旨在引导更多金融资源流向科技创新领域特别是科技型企业。作为普惠金融发展的重要参与者和实践者,平安担保积极响应国家政策,赋能小微企业健康可持续发展,扎实做好普惠金融大文章。

“三省”服务加持,小微融资深度、力度齐突破

小微企业作为经济高质量发展的活力之源,解决其融资难、融资贵等问题,已经成为普惠金融发展的重要着力点。在这一背景下,平安担保积极响应国家政策,持续优化产品和服务模式,并不断提升担保比例,与超过85家金融机构建立了“敢贷、愿贷、能贷、会贷”的合作机制,为小微企业快速发展注入源源不断的动力。

“充沛的金融活水、精准的资金滴灌,是小微企业行稳致远的信心和底气。”平安担保企划部总经理阮蓉表示,今年上半年,平安担保共服务12.5万小微企业主。

“我们大部分的资金都是一次性注入,比如我们的设备,至少要5年以内才会收回成本,这就面临一个资金缺口。” 深圳市鑫联精密电路有限公司总经理朱铁军表示。

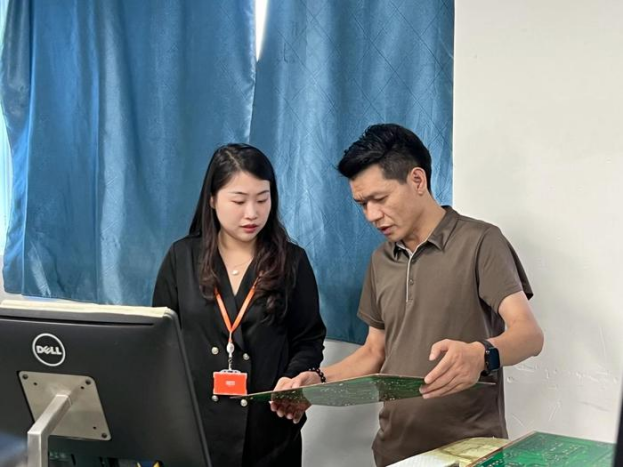

深圳鑫联深耕于高精密线路板领域,产品广泛应用于安防、医疗、航空航天等多个领域,产品也出口到东南亚、欧美等地。随着订单量的增加,深圳鑫联不断增加研发投入,并持续扩大规模和生产,随之而来的是,公司面临着资金短缺带来的压力。了解到这一情况后,平安担保业务集群下属深圳分公司咨询顾问张若诗快速上门,为朱先生提供一对一的融资咨询服务,结合企业经营等情况,帮助朱先生提供最优方案。通过在平安担保APP申请,最终帮助朱先生获得一笔借款额度。

为了更好地提升小微服务质效,平安担保还以数字科技驱动产品和服务创新,打造AI智能贷款解决方案“行云”重塑贷款业务流程,改善客户体验,提升了小微支持的“深度”;持续升级微营贷、车e贷等融资产品,持续加大支持的力度,让小微融资服务“省心、省时、又省钱”。

“平安担保始终坚持服务小微的定位,通过强化科技优势、风控优势、服务优势,打通信贷最后一公里,助力构建多方合力‘敢贷、愿贷、能贷、会贷’小微融资支持长效机制。”阮蓉介绍到。

因地制宜“创新”,科技小微支持广度、准度全拓宽

央行强调深入实施《关于扎实做好科技金融大文章的工作方案》,构建同科技创新相适应的科技金融体制,加强对国家重大科技任务和科技型中小企业的金融支持。

对此,平安担保产品开发部总经理陈荣逢表示,科技型小微企业具有强创新、高成长、高盈利的潜力,但由于很多企业的商业模式采用轻资本性质,往往无法提供充足的抵质押物,经营不确定、信息不对称的问题也比较明显。“因此,科技型小微企业既是当前金融服务的薄弱环节,也是平安担保未来助力的重点领域。”

面对科技型小微企业对优质金融支持的诉求和期待,平安担保紧密结合企业的特点和禀赋,因地制宜、因企施策,有力拓宽普惠金融的覆盖面和可得性。

依托“全线上业务流程+线下咨询服务”的O2O服务模式,平安担保能够及时响应科技型小微企业需求,为其提供精准便捷的融资服务,进一步增强了金融普惠的“广度”。

同时,率先将“人+企”理念引入风控和产品创新当中,搭建以人工智能为核心的小微融资全生命周期管理解决方案,盘活小微信用资产,有效破解科技型小微企业缺少有效抵质押物的痛点的同时,全面提升了小微支持的“准度”。陈荣逢表示,上半年,平安担保共帮助11,042个科技类小微企业获得51.1亿元融资。

“现有的生产线每天24小时轮转还是忙不过来,今年我们准备加大投入争取再建一条生产线。可眼下资金缺口还很大。”科技小微企业创始人罗先生激动地说道。2年前,罗先生瞅准无人机的发展赛道,快速投入运营,并取得了显著成果。如今,随着业务量的快速上涨,现有的生产线、厂房仓库都远远不够,急需扩大规模。平安担保广东分公司咨询顾问小刘了解到情况后,亲自登门拜访罗先生。从当前的企业规模、生产情况,以及罗先生本人的资信情况等详细了解,很快咨询顾问小刘为罗先生规划了适当的融资方案。罗先生通过平安担保“陆账房”申请了120万资金,这笔贷款很快到账,顺利帮助罗先生扩大了厂房规模。

对于助力小微企业,平安担保不仅仅局限于为其提供融资服务,而是根据其发展阶段和个性化需求,为其提供全方位、立体化的赋能和支持。

平安担保将继续坚守以人民为中心的根本立场,以“省心、省时、又省钱”服务理念,助力小微企业持续向“新”发展。